“减肥神药”司美格鲁肽国内上市热潮下,押注国产平替的九源基因为何二级市场“遇冷”?

- 新闻

- 2024-12-08 02:14:05

- 680

来源 华夏时报

减重版司美格鲁肽正式在国内上市之际,头顶该款“减肥神药”概念的二级市场“新秀”却遭遇了一股寒流。

11月28日,杭州九源基因工程股份有限公司(以下简称“九源基因”)正式登陆港交所,开盘报7.50港元/股,上市即破发,当日收跌38.41%。接下来几个交易日,尽管股价有所回升,但截至12月6日收盘,报7.93港元/股,仍远低于发行价。

令人诧异的是,九源基因不但手握多个“亿级单品”,而且还拥有首款申报上市的国产司美格鲁肽生物仿制药,理应能讲一个“好故事”,为何投资者却不买账?针对产品布局等相关问题,记者致函采访九源基因,截至发稿未收到回复。

一位医药行业分析师对《华夏时报》记者表示,一方面受到市场环境的影响,投资者对新股的风险偏好下降,港股医疗板块首日破发普遍;另一方面,投资者对于九源基因的长期增长持有谨慎态度,无论是已上市产品,还是押注减重赛道的在研产品,都面临不同程度的挑战。

“亿级单品”消亡史

公开资料显示,九源基因成立于1993年,专注于骨科、代谢疾病、肿瘤及血液四大治疗领域。

总的来看,九源基因2021年、2022年、2023年及2024年上半年分别营收13.07亿元、11.25亿元、12.87亿元、7.02亿元,净利润分别为1.19亿元、0.60亿元、1.20亿元、1.05亿元。业绩还算稳定,但明显增长乏力。

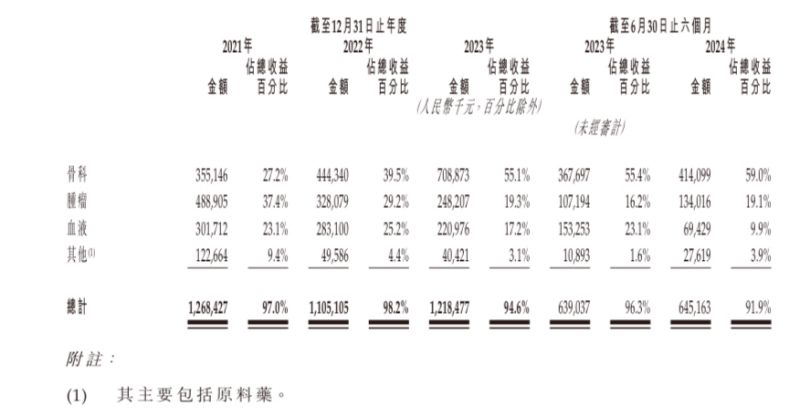

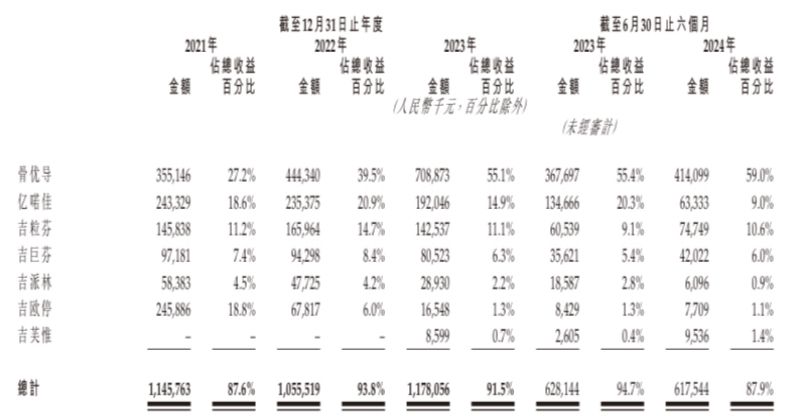

具体到不同治疗领域,公司已上市的8款产品集中在骨科、肿瘤、血液三大领域。2021年—2023年及2024年上半年,这三大领域贡献的收入总占比分别达87.7%、93.9%、91.6%、88%,基本贡献了大部分收入。值得注意的是,其中骨科即“骨优导”这款单品的收入占比逐年增加,已从2021年的27.2%跃升至2024年上半年的59%。

剩下的代谢疾病领域尚未有产品实现商业化,但翻看公司聆讯资料,“司美格鲁肽”等代谢疾病药物的笔墨与骨科相比,可谓是有过之无不及。

这要从九源基因的几款单品说起。

时间回到2021年,九源基因坐拥4款销售收入亿元级的单品,分别是创新骨修复材料“骨优导”、用于肿瘤放化疗及麻醉手术恶心呕吐的“吉欧停”、用于静脉血栓栓塞症的“亿喏佳”、以及用于中性粒细胞减少症的“吉粒芬”。

然而,除了“骨优导”收入及占比保持稳步增长以外,其他三款单品近年来都遭遇了不同程度的下滑。下滑的原因与药品集中带量采购(下称“集采”)直接相关。

其中,“吉欧停”的下滑最严重。2021年,该产品贡献了2.46亿元收入,占比18.8%;2022年,该产品营收急速下滑至0.68亿元,占比6.0%;到了2023年,该产品仅贡献收入0.17亿元,占比1.3%。

据聆讯资料,“吉欧停”的两个规格分别中选第五批和第七批国家集采,导致销售价格和销售量均有所下降。其平均售价由2021年的2.59万元下跌至2022年1.19万元,2023年进一步降至3400元;销售量由2021年的9500件下降到2022年的5700件,并进一步下降至2023年的4800件。

无独有偶,另一款亿级产品“亿喏佳”同样遭遇集采这把“大刀”。该产品中选了第八批国家集采,周期自2023年7月开始,这直接导致了产品的销售收入从2022年的2.35亿元降至2023年的1.92亿元。

2024年上半年,“亿喏佳”的销售收入继续同比下滑53%至0.63亿元。“我们预计,2024年亿喏佳的销售量和平均销售价格都将大幅下降。”九源基因表示。

可以预见,“亿喏佳”将成为九源基因第二个陨落的亿级单品。

除了以上两款产品外,九源基因的多款产品被列入了多地的省级集采,单品营收均呈现下降趋势。

唯有“骨优导”的营收依然坚挺。据灼识咨询资料,“骨优导”是中国首款获批上市的重组人骨形态发生蛋白-2骨修复材料,2023年的市场份额高达85.5%,在所有骨修复材料市场中所占市场份额为21.8%。

截至目前,“骨优导”尚未被纳入国家集采,在2023年公布的第四批医用高值耗材集采名单中,“骨优导”也未在列。但相关采购公告规定,对于未列入第四批医用高值耗材集采名单的部分医疗器械,地方政府应通过实施竞价规定或限价等措施对其进行价格调控,“骨优导”出现在所列产品中。

也就是说,“骨优导”短时间内或许不会受到国家集采影响,成为下一个逐渐消亡的“亿级单品”。但这把“达摩克利斯之剑”仍旧高悬,并且将随时面临有关地方监管机关所实施的价格调控。

这样来看,九源基因的业绩逐渐依赖单一产品“骨优导”,为了保证增长可持续性,将重心向司美格鲁肽这款红遍全球的单品偏移成为了一种必须。

角逐“千亿级单品”

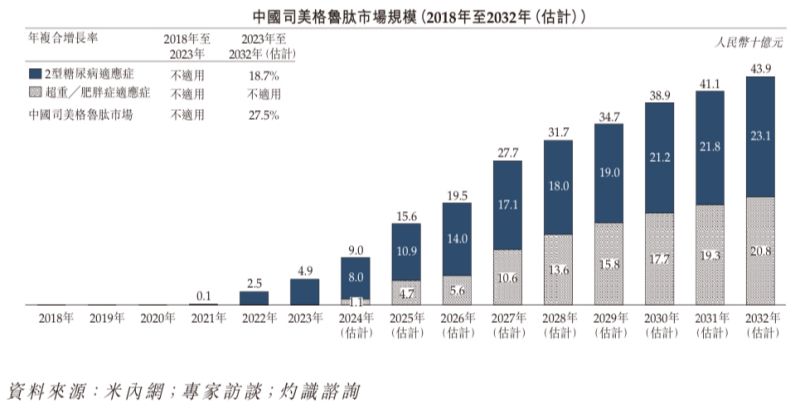

今年以来,随着减重版司美格鲁肽“诺和盈”获批并正式在国内上市,叠加国家启动“体重管理年”的政策东风,由GLP-1(胰高血糖素样肽-1)受体激动剂主导的“减重药”市场愈发火热。

近日诺和诺德发布的Q3财报显示,公司前三季度总营收294.6亿美元,同比增长23%。其中,司美格鲁肽是最大的业绩动力,前三季度销售额205.9亿美元,同比大涨88%,占公司营收近七成。

业内预估,根据目前的增长趋势,司美格鲁肽2024年全年有望超越K药(2024年前三季度销售额为216亿美元),问鼎全球“药王”。

事实上,根据聆讯资料,九源基因早在2005年就已经开展GLP-1受体激动剂的研究,并开发出了中国首款获得IND(新药临床试验申请)批准的利拉鲁肽在研生物仿制药。

但是在2017年至2019年期间,九源基因将该在研产品以1.05亿元的价格转让给了杭州中美华东制药有限公司(下称“中美华东”),并分别于2023年3月及6月成为中国首款获批准用于治疗2型糖尿病以及肥胖症及超重的利拉鲁肽生物仿制药。

据米内网数据,这款利拉鲁肽注射液在2024年上半年销售额增速高达1269.71%,使得中美华东成为利拉鲁肽注射液的TOP2企业。另据2023年中国用于治疗2型糖尿病的GLP-1受体激动剂产品销售额及市场份额,利拉鲁肽销售额19.17亿元,市场份额占比22.1%,仅次于司美格鲁肽。

尽管据与中美华东的协议,该产品在商业化后首六年可按其年度销售净额获一定百分比的分成,但这对于九源基因来说,无疑是“起了个大早赶了晚集”。对此公司称,此次转让是为了“筹集资金用于当时其他产品管线的开发。”

值得注意的是,中美华东是华东医药(000963.SZ)的全资子公司,也是九源基因目前的最大股东,与此同时,华东医药常年是九源基因的前五大客户和供应商,并且九源基因目前的最大单品“骨优导”并非自主研发,而是2010年8月从华东医药的大股东杭州华东医药集团有限公司处收购。

上述医药行业分析师认为,如何梳理和平衡这种剪不断理还乱的复杂关系,对九源基因来说将是一大考验。“毕竟,华东医药也是司美格鲁肽赛道上的玩家之一。”

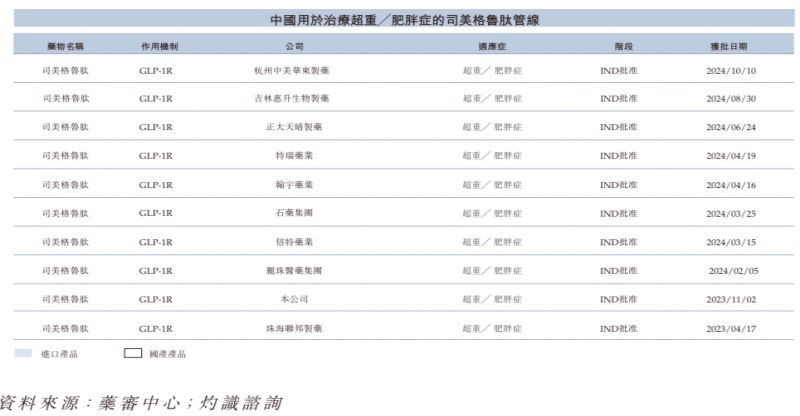

目前,九源基因的司美格鲁肽注射液“吉优泰”的上市申请已于今年4月率先获得受理,而用于治疗肥胖症及超重的产品“吉可亲”刚刚于今年1月获批临床。

不过,九源基因能否保持住先发优势仍然存在诸多变数。首先,司美格鲁肽目前正处于专利纠纷中,对于所有押注“国产平替”的厂家来说,只有主管法院最终决定诺和诺德司美格鲁肽原研药物的中国授权专利无效,否则无法在该专利到期前(即2026年3月20日)前进行相关产品商业化。

其次,国内已有多家企业抢占司美格鲁肽赛道。截至目前,国内已有13款用于治疗2型糖尿病的司美格鲁肽生物仿制药正处于III期临床试验阶段,10款治疗超重及肥胖症的司美格鲁肽生物仿制药已取得IND批准。

多位行业专业人士受访表示,“诺和盈”积累的先发优势短时间内很难撼动,2026年后减重版司美格鲁肽领域或将形成“一超多强”的局面。届时,国内“平替”们如何形成差异化并进一步降低成本将是制胜关键。

关于九源基因司美格鲁肽产品的研发进展和市场表现,《华夏时报》记者将持续关注。

发表评论